- Inhalte

Sobald die Sollzinsbindung Ihrer Baufinanzierung ausläuft, wird eine Anschlussfinanzierung erforderlich. Denn in aller Regel ist das Darlehen noch nicht ganz abbezahlt. Mit einem günstigen Anschlusszins können Sie mitunter mehrere tausend Euro sparen. Ein Vergleich lohnt sich in jedem Fall!

In diesem Ratgeber erfahren Sie

- Wie Sie die passende Anschlussfinanzierung finden

- Welche Unterschiede zwischen einer Anschlussfinanzierung, einer Prolongation und einem Forward-Darlehen bestehen

- Wie sich das Zinsniveau entwickelt hat und ob es belastbare Anzeichen für eine Trendwende am Zinsmarkt gibt

Was ist eine Anschlussfinanzierung?

Unter einer Anschlussfinanzierung verstehen wir die Fortführung einer Immobilienfinanzierung mit einem neuen Kredit. Sie benötigen eine Anschlussfinanzierung, wenn am Ende der Sollzinsbindung noch eine Restschuld offen ist. Die Länge der Sollzinsbindung ist abhängig von der Vereinbarung, die Sie mit der Bank für das Erstdarlehen getroffen haben. Also die Zeit, in der Zinsen und andere Konditionen unveränderlich bleiben – meist liegt die Spanne zwischen 5 und 25 Jahren.

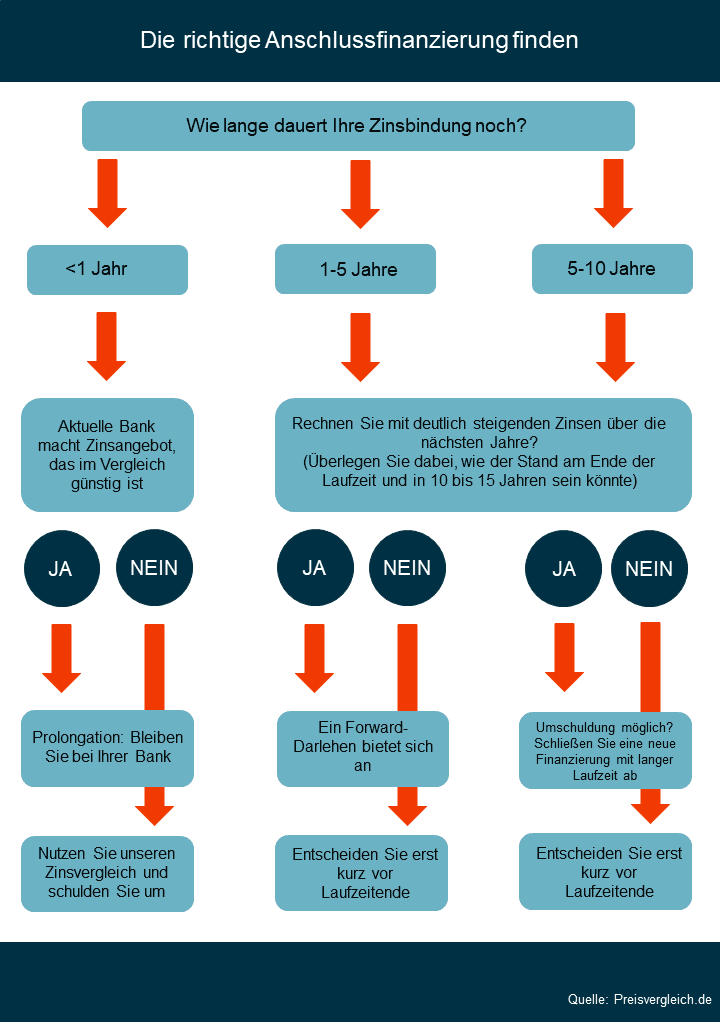

Der Traum von den eigenen vier Wänden bedeutet eine Finanzierung, die sich weit in Zukunft erstreckt. Seit den Beben in der Finanzwelt 2008 und 2011/2012 kannten die Kreditzinsen im Allgemeinen und im Speziellen für die Immobilienfinanzierung nur einen Weg: talwärts. Doch das scheint sich nun zu ändern. Wer aktuell einen Wohnbaukredit laufen hat, wird sich daher in einer der folgenden Situationen wiederfinden:

- Meine aktuelle Finanzierung ist kurz vor dem Auslaufen. Wie gestalte ich eine Anschlussfinanzierung am sinnvollsten?

- Meine aktuelle Finanzierung läuft nur noch wenige Jahre. Ich möchte schon heute die aktuell niedrigen Zinsen sichern, wenn dann die Anschlussfinanzierung ansteht

- Ich habe erst vor wenigen Jahren eine Finanzierung abgeschlossen und fürchte nun, dass am Ende der noch recht langen Laufzeit die Zinsen deutlich steigen. Eine Anschlussfinanzierung würde dann sehr teuer werden

Welche Arten von Anschlussfinanzierung gibt es?

Da unter normalen Umständen davon ausgegangen werden kann, dass sie das Kreditzinsniveau im Laufe der Zeit ändert, schließen viele Häuslebauer und Eigenheimerwerber eine Finanzierung mit einem gewissen zeitlichen Horizont ab und kümmern sich in der Zukunft um eine Anschlussfinanzierung.

Nehmen wir an, dieser Zeitpunkt sei nun gekommen bzw. steht in absehbarer Zukunft an. Im Grunde stehen den Kreditnehmern nun folgende Optionen oder Instrumente zur Verfügung:

- Eine Anschlussfinanzierung

- Eine Prolongation

- Ein Forward-Darlehen

Die folgenden Abschnitte geben einen Überblick über diese Instrumente, um Sie bei der schwierigen Entscheidung zu unterstützen. Da es für diesen Prozess ebenfalls sehr wichtig ist, sich den Markt genau anzuschauen und abzuschätzen, wie sich die Zinsen in Zukunft wohl entwickeln werden, werfen wir im Anschluss auch einen Blick auf die „Welt der Zinssätze“.

Wie funktioniert eine Anschlussfinanzierung?

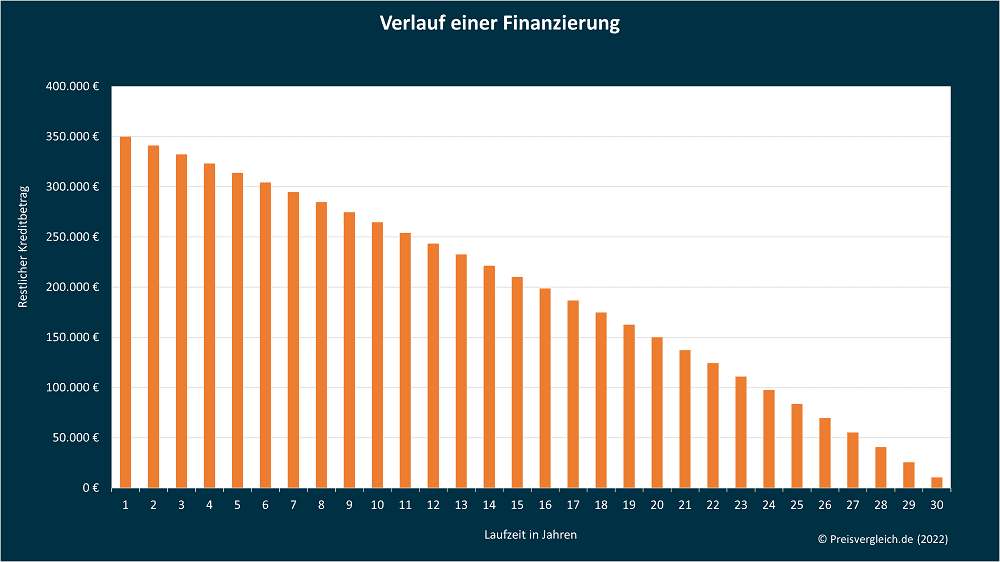

Ein Bankkunde hat ein Darlehen laufen, dass sich seinem Laufzeitende nähert. Der ursprüngliche Kreditbetrag hat sich inzwischen zwar stark verringert, aber es steht noch eine Restschuld in den Büchern, die mit einer neuen Finanzierung weiter abgebaut werden muss. Folgende Infografik zeigt den Verlauf einer fiktiven Finanzierung. Es wurden 350.000 Euro zu 2,00% Kreditzins aufgenommen und eine anfängliche Tilgung von 2,5% vereinbart.

Je nach vereinbarter Zinsbindung stehen beispielsweise nach 10 Jahren Laufzeit noch starke 260.000 Euro zu Buche, nach 15 Jahren wären es noch 210.000 Euro.

Soll die neue Finanzierung bei einem anderen Kreditinstitut fortgesetzt werden, spricht man von einer Anschlussfinanzierung. Im Grunde läuft nun alles ab, wie beim Abschluss des ursprünglichen Kreditbetrages: Die Immobilie wird neu geschätzt, es wird bewertet, wie viel Prozent der Immobilie den Kreditbetrag absichern (Beleihungswert), es wird bei Kreditabschluss eine neue Eintragung im Grundbuch vorgenommen, etc…

Lösen sie den Kredit vorzeitig ab, wird die Bank eine Vorfälligkeitsentschädigung verlangen, da sie mit den Zinseinkünften gerechnet hat. Im Gegensatz zu herkömmlichen Krediten für den privaten Bereich, gibt es bei Immobilienfinanzierungen Vorschriften zur Berechnung der Höhe dieses Entgelts.

Tipp 1:

Lassen sie die Berechnung der Vorfälligkeitsentschädigung von einer dritten Stelle überprüfen. Nach wie vor scheinen sich hier viele Fehler einzuschleichen, die kaum zu Gunsten der Kunden ausfallen dürften.

Tipp 2:

Unabhängig von der Sollzinsbindung, können Sie 10 Jahre nach Vollauszahlung Ihres Haus- oder Wohnungskredits ein Sonderkündigungsrecht wahrnehmen. Dadurch können Sie Ihren Immobilienkredit vorzeitig ablösen und zu einer anderen Bank mit besseren Konditionen wechseln. Eine Vorfälligkeitsentschädigung fällt nicht an und dieser Zug ermöglicht Ihnen gleichzeitig, eine Sondertilgung in beliebiger Höhe durchzuführen.

Wie funktioniert eine Prolongation?

All das klingt nach sehr viel Aufwand und daher als nicht sonderlich verlockend. In der Tat kommen auf den Kreditnehmer einige Aufgaben und Unannehmlichkeiten zu. Und natürlich auch zusätzliche Kosten.

Dieser Aufwand kann minimiert werden, wenn der Kunde bei der bisherigen Bank bleibt und sich dort ein neues Kreditangebot unterbreiten lässt. Diese Fortsetzung der Finanzierung bei demselben Kreditgeber nennt sich Prolongation (lateinisch prolungare, „verlängern“).

Wichtige Vorteile bei der Prolongation sind unter anderem:

- Die Bank kann die Zahlungsmoral gut einschätzen, so dass eine Bonitätsprüfung entfallen kann

- Der Grundbucheintrag kann bestehen bleiben und übersteigt in aller Regel den Wert der abzusichernden neuen Kreditschuld deutlich mehr als bei der ursprünglichen Finanzierung (gehen wir davon aus, dass die Immobilie mindestens den ursprünglichen Wert beibehalten hat)

- Es fallen keine Notarkosten an

- Der Kunde kennt die Bank und seine Ansprechpartner

- Viele Jahre haben eine stabile Vertrauensbasis zwischen Kunde und Bank erschaffen. Zumindest aus Sicht des Kunden

Wo viel Licht ist, gibt es aber auch reichlich Schatten: Denn gleichzeitig kennt die bisherige Bank die Hürden eines Wechsels zu einem neuen Finanzierer. Eine emotionale Verbindung zu der Kundschaft ist für Banken kein Argument, es geht hier primär ums Geschäft.

Daher ist es aus Sicht der bisherigen Bank auch nicht zwingend notwendig, das beste Angebot für eine anstehende Prolongation zu machen. In anderen Worten: Der Kreditzins bei der bisherigen Bank wird in aller Regel nicht der günstigste sein.

Aus Kundensicht bedeutet das, dass der gesparte Aufwand je nach Restschuld und Laufzeit der neuen Finanzierung leicht hohe vierstellige Kosten verursachen kann.

Beispiel für die Kosten bei einer Prolongation:

Greifen wir auf Das Beispiel von oben zurück: 210.00 Euro sind noch offen. Diese sollen für die nächsten 20 Jahre finanziert werden. Die Tilgungsrate soll 3,5 Prozent betragen. Die bisherige Bank bietet an, die bisherigen Kreditzinsen mit 2,0 Prozent fortzuführen. Der Kunde nutzt einen Kreditvergleich im Internet und findet ein alternatives Angebot mit einem Zinssatz von 1,6 Prozent.

- Variante 1: Die Zinsbelastung beträgt etwa 50.500 Euro (mtl. Kreditrate: 960 Euro)

- Variante 2: Die Zinsbelastung beträgt etwa 41.100 Euro (mtl. Kreditrate: 890 Euro)

- Differenz: 9.400 Euro

Hinzu kommen noch die Kosten für den Notar und das Grundbuchamt.

Tipp:

Anstatt die bisherige Grundschuld zu löschen und zu Gunsten eines neuen Kreditgebers eine neue Grundschuld eintragen zu lassen, bietet es sich an, eine Grundschuldabtretung zu beauftragen. Für den Eigentümer der Immobilie ist das ein recht unkomplizierter Vorgang, denn die beteiligten Banken regeln die Dinge untereinander.

Im Grunde bestätigt die bisherige Bank, dass sie alle Rechte aus der Grundschuld an die neue Bank abtritt und dies auch ins Grundbuch eintragen lassen wird. Die neue Bank überweist im Gegenzug den noch offenen Kreditbetrag, tilgt somit die Schuld und wird zum neuen Gläubiger. Die Kosten für den Kunden belaufen sich auf wenige hundert Euro und ihm entsteht kein weiter Aufwand.

Wie funktioniert ein Forward-Darlehen?

Ein Forward-Darlehen ist für Kreditnehmer interessant, die

- mit steigenden Kreditzinsen rechen

- eine Finanzierung mit einer Restlaufzeit von 1-5 Jahren haben (bzw. in dieser Zeit eine Finanzierung planen)

Das Gabler Wirtschaftslexikon gibt an, dass in der Regel 0,01 bis 0,03 Prozent pro Monat auf den heutigen Zinssatz aufgeschlagen werden (1). Diese Faustformel hilft schon weiter, um die Kosten dieses Ansatzes grob zu überschlagen. Eine wirkliche Einschätzung und Abwägung kann aber nur durch einen aktuellen Vergleich der verschiedenen Angebote erreicht werden.

Greifen wir wieder auf die fiktiven Zahlen von oben zurück. Dem Kunden liegt ein Kreditangebot mit einem Zinssatz von 1,6 Prozent für die Angestrebte Finanzierung vor. Gehen wir davon aus, dass die Restlaufzeit des aktuellen Kredites noch drei Jahre beträgt und die Bank einen mittleren Aufschlag von 0,02 Prozent pro Monat verlangt.

Das bedeutet, dass 36 * 0,02 Prozent = 0,72 Prozent auf die aktuelle Kreditrate aufgeschlagen werden. Dem Kunden wird somit angeboten, seine Finanzierung in drei Jahren zu einem Zinssatz von 1,6 + 0,72 = 2,32 Prozent anzutreten.

Ob diese Option nun günstig oder nachteilig ist, lässt sich mit Sicherheit erst in Zukunft sagen. Wirtschaftliche Indikatoren, Meinungen, Charts mit Zinssätzen der Vergangenheit,… all das sind valide Instrumente, um eine Entwicklung abzuschätzen. Nur eine Garantie liefern sie eben nicht. Daher trägt ein Forward-Darlehen für beide beteiligten Parteien einen gewissen Zocker-Aspekt in sich.

Die Entwicklung der Kreditzinsen

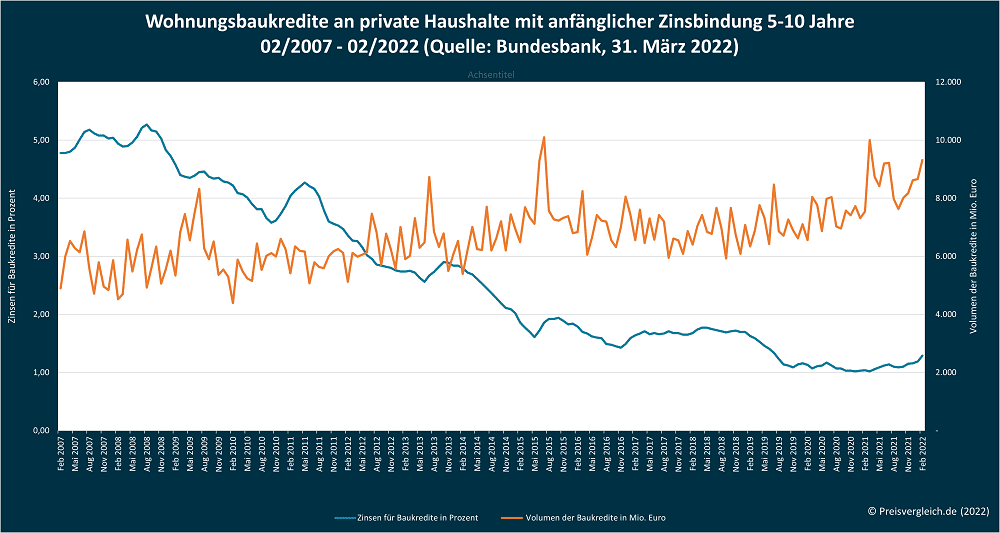

Wie erwähnt, mag ein Blick in die Vergangenheit helfen, das aktuelle Zinsniveau einzuschätzen und anhand der Kurse zu überlegen, wie sich die Zinssätze wohl in Zukunft entwickeln werden. Werfen wir also einen Blick in die Statistik und schauen uns die Datenreihen der Deutschen Bundesbank an (2):

Die blaue Linie und die linke Skala zeigen das Kreditzinsniveau für Wohnungsbaukredite an Privatleute (besicherte und unbesicherte Kredite, die für die Beschaffung von Wohnraum einschließlich Wohnungsbau und -modernisierung gewährt werden). Die orangene Linie und die rechte Skala geben das vergebene Kreditvolumen in Millionen Euro an.

Es wundert nicht, dass mehr Kredite nachgefragt wurden, je günstiger sie zu haben waren. Dabei fällt auf, dass die Zinsen stärker fielen, als sich das Kreditvolumen erhöhte. Eine Erklärung dafür könnte sein, dass die Immobilien im Schnitt deutlich teurer wurden.

Denn für eine konstante gegenläufige Entwicklung müsste die Verteuerung des Objekts durch einen entsprechend niedrigeren Zins aufgefangen werden.

Für Privatleute ist der Immobilienerwerb nicht immer ein Zocken mit niedrigen Zinsen, hohen Kaufpreisen und der Hoffnung auf weitere Wertsteigerungen. Sehr oft handelt es sich nicht um ein rein logisches Investment, das sich amortisieren muss. Es geht auch um die Themen Lebensstil, Altersvorsorge, um sicher angelegtes Geld oder um Werte, die den Erben hinterlassen werden sollen. Auch dieser Fakt trägt zu einer asynchronen Entwicklung bei.

Trendwende am Zinsmarkt?

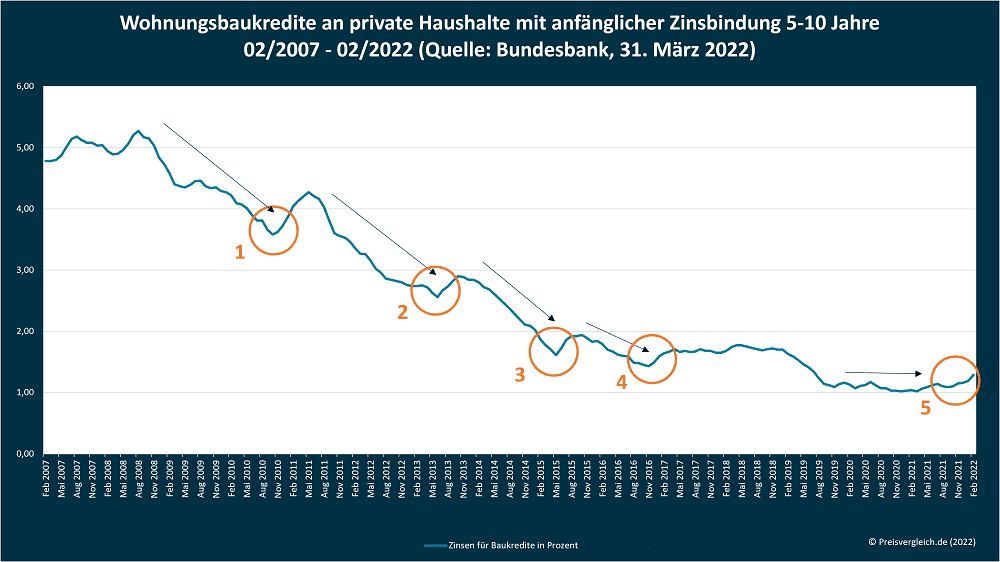

Am rechten Rand der Infografik bemerken wir eine leichte Biegung nach oben. Und genau das ist besonders spannend: Handelt es sich hierbei um einen Aufwärtstrend und damit um eine Trendwende am Zinsmarkt?

Die Markierungen zeigen, dass es in der Vergangenheit schon Momente gab, in denen es nach einer Trendwende aussah. Die Abschnitte eins bis vier verzeichneten jedes Mal einen steilen Anstieg, der einem längeren Abwärtstrend folgte (Pfeile).

An der Börse würde man in der Charttechnik hier von einer rein „technischen Reaktion“ sprechen. Ob das im Zinsumfeld zutrifft, darf bezweifelt werden. Viel wichtiger als die Gründe für die nur kurz anhaltenden Zinsanstiege ist der Unterschied zwischen den Datenpunkten eins bis vier und dem fünften Datenpunkt:

Der jüngste Anstieg ist moderat und folgt auf eine längere Phase der Zinsstabilität (Pfeil). Hier sprächen die Börsianer erst von einer Bodenbildung und dann von einer möglichen Trendwende. Darüber hinaus bewegt sich diese Stabilität auf einem historisch niedrigen Niveau von etwas über einem Prozent. Man bekam und bekommt noch das Geld von den kreditgebenden Banken beinahe zum Selbstkostenpreis.

Fügt man dieser Betrachtung nun noch makro-ökonomische Aspekte hinzu, verstärkt sich der Eindruck, denn:

- Die USA haben in 2022 drei Zinsanhebungen des Leitzinses durchgeführt.(3).

- Einen deutlichen Schritt ging die FED am 04. Mai 2022, als sie den Leitzins um 0,5 Prozentpunkte anhob, was die stärkste Veränderung der letzten 22 Jahre darstellt (4). Ob der Krieg in der Ukraine dieses Vorhaben beeinflusst, kann nicht mit Sicherheit gesagt werden

- Der Inflationsdruck in der EU durch die allgemeine Situation zwingt die EZB vermutlich dazu, ebenfalls den Leitzins anzuheben (5)

- Steigt das Zins-Niveau in den USA besteht die Möglichkeit, dass große Kapitalanleger ihr Geld aus der EU in die USA transferieren, um von den besseren Zinsen zu profitieren. Auch das könnte Druck auf die EZB ausüben, die kaum ein Interesse daran haben kann, Geld abfließen zu sehen

Fazit:

Die aktuelle Situation gibt einige Anhaltspunkte dafür, dass die Kreditzinsen in Zukunft wieder steigen werden. Ob der Anstieg nachhaltig ist und alte Höhen wieder erklommen werden, wird die Zukunft zeigen müssen.

Aktuell laufende Baukredite müssen hinsichtlich einer Anschlussfinanzierung geprüft werden. Es gibt viele Signale, die auf ein steigendes Zinsniveau hindeuten. Das aktuell niedrige Niveau zu sichern, erscheint in diesem Licht angeraten zu sein.

Klar ist auch, dass der Krieg in der Ukraine eskalieren könnte. Andere geopolitische Ereignisse sind nicht vorherzusehen, geschweige denn deren Auswirkungen. Was am Ende mit dem Zins für Wohnungsbaukredite passiert, kann somit nicht mit Gewissheit vorhergesagt werden. Gleichzeitig ist folgende Frage legitim: "Wie viel tiefer könnte der Kreditzins in zehn Jahren im schlimmsten Fall sein?"

Marc Opitz

Marc ist Experte im Bereich Kredit & Finanzierung. Der gelernte Bankkaufmann, studierte Betriebswirt und MBA arbeitet seit 2020 für das Portal PREISVERGLEICH.de. Davor verantwortete er viele namhafte andere Web-Portale und blickt auf Erfahrungen seit 2006 zurück.

Quellen:

(1) Gabler Wirtschaftslexikon: Forward-Darlehen, abgerufen Ende April 2022

(2) Deutsche Bundebank: Zinssätze und Renditen, abgerufen Ende April 2022

(3) Tagesschau: Was die Fed-Aussagen für die Börse bedeuten, abgerufen Anfang Mai 2022

(4) Tagesspiegel: US-Notenbank Fed erhöht Leitzins um 0,5 Prozentpunkte, abgerufen Anfang Mai 2022

(5) Manager Magazin: EZB-Köpfe signalisieren Zinserhöhung im Sommer, abgerufen Anfang Mai 2022

Das ist PREISVERGLEICH.de

Seit 1998 haben unsere Experten über 3 Mio. Verbrauchern beim Vergleichen geholfen. Unser Service ist kostenlos. Wir finanzieren uns über Provisionen, die wir im Erfolgsfall vom Anbieter erhalten.

Die DtGV hat PREISVERGLEICH.de mit dem 1. Platz für das beste Preis-Leistungs-Verhältnis ausgezeichnet. Bei uns finden Sie stets die besten Tarifangebote und Vergleiche. Damit sind wir Deutschlands bestes Vergleichsportal für den Strom-, Gas-, Versicherungs- & DSL-Vergleich.

Unser Anliegen ist es, Ihnen günstige Angebote und attraktive Spar-Tarife im Preisvergleich aufzuzeigen. Dabei beraten wir Sie objektiv, professionell und zu 100 % transparent.

Weitere Informationen über uns!